Stori

Founded Year

2019Stage

Debt - III | AliveTotal Raised

$666.5MLast Raised

$107M | 1 yr agoMosaic Score The Mosaic Score is an algorithm that measures the overall financial health and market potential of private companies.

+29 points in the past 30 days

About Stori

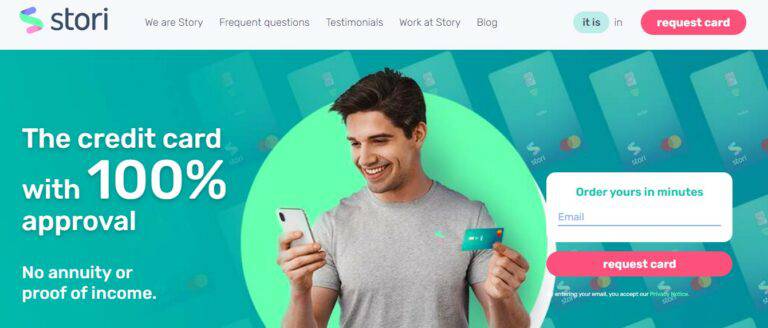

Stori is a financial technology company that focuses on providing credit access and financial services. The company offers credit cards with high approval rates and cashback rewards, as well as deposit accounts with competitive returns. Stori primarily serves the underbanked population in Latin America, offering financial products that aim to democratize credit access and enhance financial inclusion. It was founded in 2019 and is based in Mexico City, Mexico.

Loading...

Loading...

Research containing Stori

Get data-driven expert analysis from the CB Insights Intelligence Unit.

CB Insights Intelligence Analysts have mentioned Stori in 1 CB Insights research brief, most recently on Jul 22, 2022.

Expert Collections containing Stori

Expert Collections are analyst-curated lists that highlight the companies you need to know in the most important technology spaces.

Stori is included in 4 Expert Collections, including Unicorns- Billion Dollar Startups.

Unicorns- Billion Dollar Startups

1,276 items

Payments

3,198 items

Companies in this collection provide technology that enables consumers and businesses to pay, collect, automate, and settle transfers of currency, both online and at the physical point-of-sale.

Fintech

13,978 items

Excludes US-based companies

Digital Banking

1,153 items

Challenger bank offer digitally native banking products (checking and savings account at the most basic) and either leverage partner banks or are fully-licensed banks themselves.

Latest Stori News

Jun 30, 2025

La adopción de nuevas tecnologías se vuelve clave para prevenir el fraude, exigiendo entrenar modelos con datos de calidad y actualizarlos de forma constante para contrarrestar ataques cada vez más sofisticados. La prevención del fraude se asemeja a un juego constante de “el gato y el ratón”, coincidieron la Comisión Nacional Bancaria y de Valores (CNBV), Santander México, banco Multiva y el gremio de agregadores de pago (Asamep), Clara, Stori, Aplazo y más, al advertir que los ataques ocurren de forma recurrente y buscan cualquier fisura en la seguridad, por lo que no es posible bajar la guardia. Las conversaciones se desarrollaron durante el FinSeg Day 2025, un evento organizado por iupana en Ciudad de México, enfocado en fraude y fortalecimiento de la seguridad. Aquí te listamos algunos aprendizajes que dejó la jornada: 1. La imperfección como rasgo humano La inteligencia artificial (IA) ocupó un lugar central en las discusiones, destacando su capacidad para imitar e incluso perfeccionar gestos, voces y comportamientos humanos. Esto eleva el desafío de mitigar ataques cada vez más complejos, como los deepfakes, que ponen a prueba los sistemas de autenticación. No obstante, por el lado tecnológico, este perfeccionamiento puede ser una evidencia que detrás hay una inyección de video pretendiendo engañar a los sistemas; y por el lado de la ingeniería social, queda advertir y educar a los usuarios finales que no todo lo que suena bien puede ser verdad. “El primer red flag siempre es no creerse aquello que parece demasiado bueno para ser verdad. Por supuesto, hoy los ataques son cada vez más sofisticados, gracias a la IA y, paradójicamente, lo que nos distingue como humanos, que es la imperfección, resulta ser una línea de defensa muy útil frente a la perfección de los deepfakes«, dijo José Armillas, experto en datos del sector bancario. 2. Si la GenAI toma la decisión ¿quién es el responsable? El entrenamiento y ajuste de la GenAI para la toma de decisiones debe seguir siendo responsabilidad de los equipos, sin delegarlo por completo. Aunque los resultados de un modelo sean buenos, es fundamental entender los parámetros que guiaron esas conclusiones. Por ello, es clave definir quién se hace responsable de la explicabilidad algorítmica de la GenAI, un reto prioritario para la industria financiera, especialmente en procesos críticos. “La GenAI es necesario usarla como copiloto y no como piloto del negocio. Es algo que nos ayuda a nosotros y no actúa por sí mismo para tomar decisiones”, sostuvo Juan Huezo, vicepresidente de Producto en Aplazo, una fintech de buy now, pay later. El aseguramiento de decisiones comprensibles y justas es el foco de atención de los especialistas, un trabajo que están logrando con mecanismos claros y principios éticos. “El principio ético a considerar siempre es el comportamiento mismo del cliente frente a la GenAI, de una forma tan simple como preguntarle si le gustó o no la experiencia. Con eso podemos ir calibrando métricas y procesos para ir ajustando el modelo. Eso es lo más humano que podemos hacer”, explicó Huezo. 3. Lo que un líder de seguridad no debe subestimar La creatividad y tenacidad de los cibercriminales no deben subestimarse, coincidieron especialistas de Clara, Bitso y Xepelin en el panel sobre IA y fraude en los servicios financieros. Advirtieron que el usuario final sigue siendo el eslabón más vulnerable ante redes criminales que buscan robar credenciales, por lo que la educación constante resulta indispensable. Describieron la lucha contra el fraude como mutante, adaptable y cambiante, reflejando la velocidad con que los atacantes modifican sus estrategias. 4. Regulación para la prevención del lavado de dinero México está experimentando los primeros impactos de la nueva categorización de cárteles como redes terroristas impuestas por el gobierno estadounidense. Y es que la denuncia de lavado de dinero por parte de bancos mexicanos que se hizo pública esta semana no pasó desapercibida en el evento. Expertos de la academia y de la industria fintech coincidieron en que las instituciones financieras deberán hacer un mayor esfuerzo por reforzar el monitoreo para detectar posibles riesgos de lavado de dinero o financiamiento del terrorismo, siendo la IA la herramienta que más contribuirá en este proceso. Sin embargo, la tecnología no será suficiente, sino también la colaboración. “No hay una cultura de compartir. No es solo el tema de prevención de lavado de dinero (PLD), sino también en ciberseguridad. A veces es necesario un elemento regulatorio que obligue a hacer estos reportes, y esta es también una vía eficaz porque ayuda a que los demás puedan tomar una decisión inteligente”, aseguró Jorge Rodríguez, director de la maestría en ciberseguridad del Tecnológico de Monterrey. 5. Emociones para caer en fraude El avance tecnológico representa un arma de doble filo pues fortalece la ciberseguridad, pero también expone al usuario a nuevas vulnerabilidades. El uso de datos biométricos implica riesgos delicados, advirtió Lorena Bravo, directora de seguridad en Google Cloud Consulting, y señaló que existen algoritmos capaces de reconocer el estado emocional de una persona a partir de la imagen de su iris. “Esa información se usa en campañas de ingeniería social para llevar a la persona a entregar sus credenciales”, explicó la especialista, que añadió que este es uno de los mayores retos en materia de identidad digital.

Stori Frequently Asked Questions (FAQ)

When was Stori founded?

Stori was founded in 2019.

Where is Stori's headquarters?

Stori's headquarters is located at 213 Juarez Colonia, Cuauhtemoc, Mexico City.

What is Stori's latest funding round?

Stori's latest funding round is Debt - III.

How much did Stori raise?

Stori raised a total of $666.5M.

Who are the investors of Stori?

Investors of Stori include Lightspeed Venture Partners, Tresalia Capital, GIC, BAI Capital, Notable Capital and 11 more.

Who are Stori's competitors?

Competitors of Stori include Klar, Vexi, Uala, Aplazo, C6 Bank and 7 more.

Loading...

Compare Stori to Competitors

Fondeadora is a financial technology company that provides personal and corporate banking solutions. The company offers a platform that allows users to open personal and business debit accounts and earn interest on their savings. Fondeadora primarily serves individuals and businesses seeking financial services. It was founded in 2011 and is based in Mexico City, Mexico.

Cuenca offers electronic funds payment accounts within the digital banking sector. Its services include easy account opening, SPEI bank transfers, bill payments, and 24/7 access to funds through a mobile app. Cuenca provides various account levels to meet different customer needs, from those making cash deposits to those receiving regular transfers. Cuenca was formerly known as Cuenca Health. It was founded in 2018 and is based in Mexico City, Mexico.

Banamex offers financial services to companies and individuals, including commercial banking and investment, insurance, and investment management. Banamex was formerly known as Citibanamex. It was founded in 1884 and is based in Santa Fe, Mexico.

Banco Original specializes in providing digital banking services for both individual and corporate clients. The bank offers a range of financial products, including online account opening, personalized credit solutions, and specialized services for the agribusiness sector. It caters to large enterprises and the agricultural industry with tailored financial services and support. It was founded in 2001 and is based in Sao Paulo, Brazil.

Parcelex is a financial technology company specializing in Buy Now Pay Later (BNPL) solutions. The company offers a platform for consumers to purchase goods and services through installment plans paid via boleto or Pix, without a credit card. It was founded in 2020 and is based in Rio de Janeiro, Brazil.

Prex is a financial technology company that offers digital banking services within the fintech sector. The company provides an international prepaid Mastercard, digital account management, real-time transaction alerts, foreign currency exchange, and the ability to send and receive money globally. Prex's services are aimed at individuals who utilize digital financial services. It was founded in 2015 and is based in Montevideo, Uruguay.

Loading...