Creditas

Founded Year

2012Stage

Series F - II | AliveTotal Raised

$917.44MValuation

$0000Last Raised

$50M | 3 yrs agoMosaic Score The Mosaic Score is an algorithm that measures the overall financial health and market potential of private companies.

+23 points in the past 30 days

About Creditas

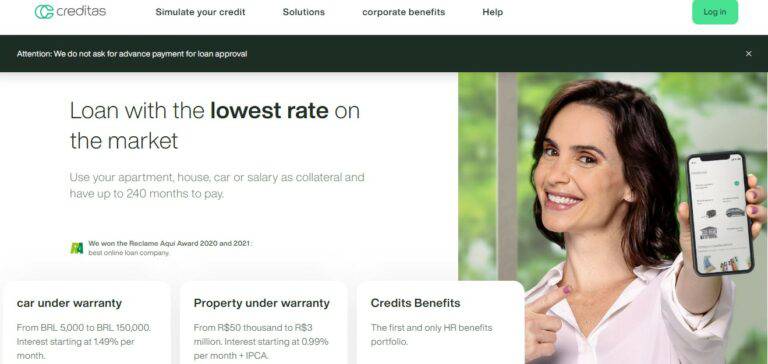

Creditas offers financial technology focused on providing credit solutions in the financial services industry. It offers home equity loans, auto equity loans, private payroll-deducted loans, and vehicle financing. It provides financial education programs, employee benefits, and insurance products. It was founded in 2012 and is based in Sao Paulo, Brazil.

Loading...

Creditas's Products & Differentiators

Auto Equity Loans

Personal loans with the customer car as a collateral

Loading...

Research containing Creditas

Get data-driven expert analysis from the CB Insights Intelligence Unit.

CB Insights Intelligence Analysts have mentioned Creditas in 3 CB Insights research briefs, most recently on Mar 28, 2023.

Expert Collections containing Creditas

Expert Collections are analyst-curated lists that highlight the companies you need to know in the most important technology spaces.

Creditas is included in 7 Expert Collections, including Real Estate Tech.

Real Estate Tech

2,494 items

Startups in the space cover the residential and commercial real estate space. Categories include buying, selling and investing in real estate (iBuyers, marketplaces, investment/crowdfunding platforms), and property management, insurance, mortgage, construction, and more.

Unicorns- Billion Dollar Startups

1,276 items

Fintech 100

1,247 items

250 of the most promising private companies applying a mix of software and technology to transform the financial services industry.

Digital Lending

2,764 items

This collection contains companies that provide alternative means for obtaining a loan for personal or business use and companies that provide software to lenders for the application, underwriting, funding or loan collection process.

Auto Commerce

700 items

Companies involved in the rental, selling, trading, or purchasing of cars, RVs, trucks, and fleets, including auto financing companies, vehicle auction services, online classified advertising companies with a focus on auto, and dealership software platforms.

Fintech

13,978 items

Excludes US-based companies

Latest Creditas News

Jun 23, 2025

A Creditas e a OLX querem ganhar mais espaço no mercado de garantia locatícia, uma alternativa que promete facilitar a vida de locadores e inquilinos, reduzindo a papelada para as imobiliárias. A parceria, que começou a ser desenhada há cerca de quatro anos, está ganhando força num momento em que o mercado de locação de imóveis não para de crescer. São mais de 6 milhões de contratos fechados por ano no Brasil, movimentando até R$ 36 bilhões, e ainda concentrados, em sua maioria, nos velhos modelos de fiador. Enquanto concorrentes como o QuintoAndar decidiram deixar o segmento — o QuintoCred, linha própria de garantia locatícia, foi descontinuado —, OLX e Creditas seguem dobrando a aposta em um modelo que substitui fiadores, cauções em dinheiro e títulos de capitalização. “No processo de locação, um dos principais pontos é justamente a busca por uma garantia locatícia. Isso ainda trava muitas negociações, já que o inquilino precisa correr atrás de fiador, caução ou seguro-fiança, que nem sempre são baratos ou fáceis de aprovar”, explicam Rafael Nader, VP de imóveis do Grupo OLX, e Daniel Ricci, head de negócios da Creditas, em entrevista ao Money Times. A meta, segundo os executivos, é avançar sobre esse mercado inexplorado, oferecendo conveniência para as mais de 30 mil imobiliárias e corretores que anunciam nos portais OLX Imóveis, Zap Imóveis e Viva Real — que juntos concentram 7 milhões de anúncios diários. CONTINUA DEPOIS DA PUBLICIDADE Garantia locatícia: um produto de crédito Na prática, a jornada é 100% digital. A imobiliária inicia o processo preenchendo um formulário com informações básicas do candidato — nome, CPF, renda declarada. Em cerca de dois minutos, o motor de crédito da Creditas cruza dados de renda, score de crédito, processos judiciais e antecedentes. Leia também “Em menos de duas horas, a imobiliária pode ter uma resposta definitiva. E para reforçar a segurança, temos biometria facial, checagem de documentos e análise antifraude”, explica a Ricci. As empresas destacam que um diferencial importante é a agilidade no caso de inadimplência: se o inquilino não paga, a imobiliária pode acionar a garantia no dia seguinte ao vencimento do boleto. O valor é liberado em até D+6, enquanto outros modelos levam entre 15 e 30 dias. No caso de não pagamento, a dívida é transferida do locador para a Creditas, que passa a cobrar diretamente o inquilino. A fintech prioriza negociações amigáveis para evitar despejos ou processos judiciais — mas não descarta medidas legais se necessário. “É um produto de crédito, não um seguro. Por isso, mesmo que o locador receba, a dívida continua existindo para o inquilino, que precisa regularizar a pendência conosco”, detalha a empresa. Mesmo com juros altos — agora no patamar dos 15% ao ano — o mercado de locação segue resiliente. Nos últimos quatro anos, o volume de contratos de aluguel cresceu em média 27% ao ano, enquanto a demanda por garantias profissionais avança a um ritmo ainda maior, de 40% ao ano, segundo dados das empresas. Para os executivos, o grande desafio é garantir uma análise de crédito precisa, que evite aprovações fora do perfil. “O risco existe — desemprego, doença, imprevistos — mas o maior problema é aprovar mal. Se alguém com renda incompatível assume um aluguel alto, vai virar inadimplência certa”, admite o executivo da Creditas. De olho no mercado bilionário, OLX e Creditas pretendem expandir a base de imobiliárias usando tecnologia para automatizar processos, reduzir burocracias e aumentar a liquidez dos imóveis anunciados. “Para muitos proprietários, o aluguel é uma renda complementar essencial, principalmente idosos. Nossa proposta é dar previsibilidade e segurança para essas famílias, mesmo em momentos difíceis”, avalia Nader. Compartilhar

Creditas Frequently Asked Questions (FAQ)

When was Creditas founded?

Creditas was founded in 2012.

Where is Creditas's headquarters?

Creditas's headquarters is located at Avenida Engenheiro Luis Carlos Berrini, 105, Sao Paulo.

What is Creditas's latest funding round?

Creditas's latest funding round is Series F - II.

How much did Creditas raise?

Creditas raised a total of $917.44M.

Who are the investors of Creditas?

Investors of Creditas include Andbank, Kaszek Ventures, VEF, QED Investors, SoftBank Latin America Fund and 24 more.

Who are Creditas's competitors?

Competitors of Creditas include Klar, Kavak, Addi, Uala, Albo and 7 more.

What products does Creditas offer?

Creditas's products include Auto Equity Loans and 4 more.

Loading...

Compare Creditas to Competitors

Klar is a financial services company specializing in credit, savings, and investment products. The company offers services including credit cards, personal savings accounts, and investment opportunities. It was founded in 2019 and is based in Mexico City, Mexico.

Albo offers financial services for personal and business needs. The company provides personal and business debit accounts, loans, and payroll services, and facilitates cryptocurrency transactions, all managed through a single app. Albo primarily serves individuals and small to medium-sized businesses with their financial management and growth. It was founded in 2016 and is based in Mexico City, Mexico.

Conta Simples provides a platform for managing corporate expense management in the financial services sector. The company issues and manages multiple corporate cards, allowing businesses to track their expenses. Conta Simples serves sectors that require financial management tools, including startups, e-commerce, digital marketing, consulting, construction, and travel industries. It was founded in 2018 and is based in Sao Paulo, Brazil.

Neon is a fintech company that provides digital banking services. The company offers a digital account, a credit card, CDBs, personal loans, and rewards, which can be accessed through a mobile application. Neon serves individual consumers and microentrepreneurs with its products. Neon was formerly known as ControlY. It was founded in 2016 and is based in Sao Paulo, Brazil.

Uala provides a financial technology platform for the digital payment services sector. It offers a mobile application that allows users to manage their finances by purchasing, transferring, investing, and earning interest on funds. It serves consumers looking for financial services. Uala was formerly known as Bancar Technologies. It was founded in 2017 and is based in Caba, Argentina.

Digio is a digital banking platform that provides financial services. The company offers products including a digital bank account, credit card management, personal loans, and a rewards program, all accessible via a mobile application. Digio serves individuals who manage their finances through digital means. It was founded in 2013 and is based in Barueri, Brazil.

Loading...